第二章 财务报表分析

2.1 财务报表分析概述

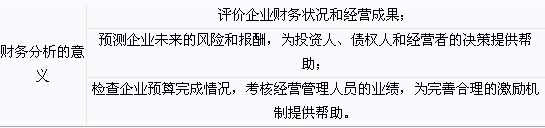

一、财务分析的意义和内容

1.财务分析的意义

财务分析是利用财务报表的数据,并结合其他有关的补充信息,对企业的财务状况、经营成果和现金流量进行综合比较与评价的一种工作。

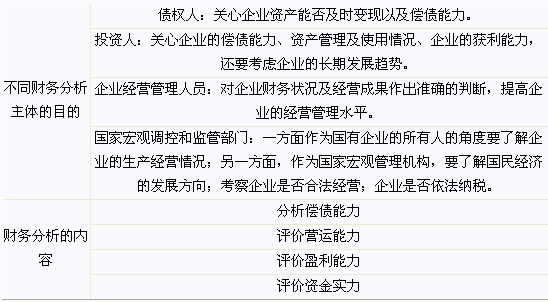

2.财务分析的目的与内容

二、财务分析的基本步骤

1.明确分析的目的,制定分析工作计划;

2.收集有关的信息资料;

3.根据分析目的,运用科学的分析方法,深入比较、研究所收集的资料;

4.作出分析结论,提出分析报告。

三、财务报表分析的基本方法

(一)比率分析法

1.含义

比率分析法是利用财务比率进行分析、揭示企业财务状况和经营成果的一种分析方法。财务比率是将财务报表及有关财会资料中相关指标比较的相对数。

2.常用的财务比率

①相关比率,是同一时期财务报表及有关财会资料中两项相关数值的比率;

②结构比率,是财务报表中某项目的数值与各项目总和的比率;

③动态比率,是财务报表及有关财会资料中某项目不同时期的两项数值的比率。这类比率又分为定基比率和环比比率。

(二)比较分析法

1.含义

比较分析法是通过某项财务指标与性质相同的指标评价标准进行对比,揭示企业财务状况和经营成果的一种分析方法。

2.常用的指标评价标准

①行业标准,反映某行业水平的指标评价标准;

②历史标准,反映本企业历史水平的指标评价标准;

③目标标准,反映本企业目标水平的指标评价标准,常采用预算标准。

(三)趋势分析法

1.含义

趋势分析法是利用财务报表等提供的数据资料,将各期实际指标与历史指标进行定基对比和环比对比,揭示企业财务状况和经营成果变化趋势的一种分析方法。

2.具体做法

①编制绝对数比较财务报表,即将一般财务报表"金额栏"划分成若干期的金额,以便进行比较分析;

②编制相对数比较财务报表,即将财务报表上某一关键项目的金额当作100%,再计算出其他项目对关键项目的百分比,以显示各项目的相对地位,然后把连续若干期按相对数编制的财务报表合并为一张比较财务报表,以反映各项目结构上的变化。一般而言,资产负债表以资产总额为100%,利润表以销售收入总额为100%。

2.2 财务分析中常用的财务比率

一、反映偿债能力的比率

(一)反映短期偿债能力的比率

1.流动比率

【要点提示】从反映偿债能力的角度看,流动比率越高越好,但从企业盈利能力角度来看,则不宜过高。即不能认为流动比率越高越好。

经典例题-1【多选题】如果流动比率过高,意味着企业存在以下几种可能( )。

A.存在闲置现金

B.存在存货积压

C.应收账款周转缓慢

D.偿债能力很差

E.偿债能力很强

『正确答案』ABCE

『答案解析』流动比率=流动资产/流动负债×100%,过高的流动比率,可能是存货超储积压、存在大量应收账款的结果;也可能反映企业拥有过多的现金,因此,选项ABC正确;一般来说流动比率越高,表明企业短期偿债能力越强,所以,选项E正确。

2.速动比率

3.现金比率

(二)反映长期偿债能力的比率

1.资产负债率

2.有形资产负债率

3.产权比率

4.已获利息倍数

二、反映营运能力的比率

1.应收账款周转率

2.存货周转率

三、反映获利能力的比率

(一)通用指标

包括销售净利润率、资产净利润率、实收资本利润率、净资产利润率(净资产收益率)和基本获利率(资产息税前利润率)。

1.销售净利润率=净利润/销售收入净额×100%

2.资产净利润率=净利润/资产平均总额×100%

资产平均总额=(期初资产总额+期末资产总额)/2

3.实收资本利润率=净利润/实收资本×100%(注意该指标分母未用平均值)

4.净资产利润率=净利润/所有者权益平均余额×100%

5.基本获利率=息税前利润/总资产平均余额

(二)特殊指标

1.每股收益

(1)计算过程

基本每股收益=属于普通股股东的当期净利润/发行在外普通股加权平均数

其中:发行在外普通股加权平均数=期初发行在外普通股股数+当期新发行普通股股数×已发行时间/报告期时间-当期回购普通股股数×已回购时间/报告期时间

(2)指标评价

该指标是反映企业普通股股东持有每一股份所能享有企业利润或承担企业亏损的业绩评价指标。每股收益越高,说明每股获利能力越强,投资者的回报越多;每股收益越低,说明每股获利能力越弱。

影响每股收益的因素有两个:一是企业的获利水平;二是企业的普通股股数。

(3)稀释每股收益

①潜在普通股

"潜在普通股,是指赋予其持有者在报告期或以后期间享有取得普通股权利的一种金融工具或其他合同,包括可转换公司债券、认股权证、股份期权等。"

②稀释性潜在普通股

稀释性潜在普通股,是指假设当期转换为普通股会减少每股收益的潜在普通股。

③稀释每股收益

稀释每股收益,就是在考虑稀释性潜在普通股对每股收益稀释作用之后,所计算出的每股收益。

假设稀释性潜在普通股于当期期初(或发行日)已经全部转换为普通股

稀释每股收益的计算公式如下:

A.分子的调整

计算稀释每股收益,应当根据下列事项对归属于普通股股东的当期净利润进行调整:

a.当期已确认为费用的稀释性潜在普通股的利息;

b.稀释性潜在普通股转换时将产生的收益或费用。

上述调整应当考虑相关的所得税影响。

B.分母的调整

计算稀释每股收益时,当期发行在外普通股的加权平均数应当为计算基本每股收益时普通股的加权平均数与假定稀释性潜在普通股转换为已发行普通股而增加的普通股股数的加权平均数之和。

a.可转换债券

(4)计算每股收益时需要考虑的其他因素

①企业派发股票股利、公积金转增资本、拆股或并股等,会增加或减少其发行在外普通股或潜在普通股的数量,并不影响所有者权益,也不改变企业的盈利能力,但是为了保持会计指标的前后期可比性,应当按调整后的股数 重新计算各列报期间的每股收益。

2.每股股利

(1)指标计算

每股股利=企业普通股股利总额/普通股股数

(2)指标评价

该指标是影响企业股票价格的重要指标,每股股利越多,说明给投资者的回报越多,企业股票价格越高;每股股利越少,说明给投资者的回报越少,企业股票价格越低。

影响该指标的因素有两方面:一是企业的每股盈余;二是企业的股利发放政策。

3.市盈率

(1)指标计算

市盈率=每股市场价格/每股收益

(2)指标评价

市盈率越高,表明投资者对公司的未来充满信心,企业的市场价值越高;市盈率越低,表明投资者对公司的未来丧失信心,企业的市场价值越低。但是,由于股市受到不正常因素干扰时,股票价格会出现异常,所以在利用该指标时要注意。

2.3 企业财务状况的综合分析

一、杜邦分析法

杜邦分析法是利用各个财务比率指标之间的内在联系,对企业财务状况进行综合分析的一种方法。

从考试的角度来看,需要重点掌握以下三个方面的内容:

(1)核心指标(综合性最强的财务比率):净资产利润率

(2)核心公式:

净资产利润率=销售净利润率×资产周转率×权益乘数

(3)权益乘数的涵义及其计算

如果资产负债率提高,则权益乘数提高,所以,权益乘数和资产负债率二者是同方向变动的。

经典例题-40【多选题】影响净资产利润率的因素有( )。

A.流动负债与长期负债的比率

B.资产负债率

C.销售净利润率

D.资产周转率

E.权益乘数

『正确答案』BCDE

『答案解析』净资产利润率=销售净利润率×资产周转率×权益乘数,而权益乘数=1/(1-资产负债率),由此可见,选项BCDE正确。

经典例题-41【单选题】某企业20×6年平均资产总额为5 000万元,实现销售收入净额1 500万元,实现净利润300万元,平均资产负债率为60%,则该企业的净资产利润率为( )。

A.5.6%

B.9.3%

C.15%

D.14%

『正确答案』C

『答案解析』所有者权益的平均余额=平均资产总额×(1-平均资产负债率)=5 000×(1-60%)=2 000(万元),净资产利润率=300/2 000×100%=15%。

二、财务比率综合评价法

从考试角度看,主要掌握两个方面的内容:一是指标的总体情况(侧重于基本指标);二是指标的计算。

(一)指标的总体情况

(二)指标的计算

1.基本指标

(1)财务效益状况:

①净资产收益率=净利润/平均净资产×100%

②总资产报酬率=息税前利润总额÷平均资产总额×100%

【要点提示】这里的总资产报酬率就是前面的 "基本获利率"。

(2)资产营运状况:

①总资产周转率(次)=主营业务收入净额÷平均资产总额

②流动资产周转率(次)=主营业务收入净额÷平均流动资产总额×100%

【要点提示】周转率类指标,符合前面总结的规律。但注意这里周转额使用的是"主营业务收入净额"。

(3)偿债能力状况:

①资产负债率=负债总额÷资产总额×100%

②已获利息倍数=息税前利润总额÷利息支出

(4)发展能力状况:

①销售(营业)增长率=本年主营业务收入增长额÷上年主营业务收入总额×100%

②资本积累率=本年所有者权益增长额÷年初所有者权益×100%

【要点提示】这里的资本积累率实际上就是所有者权益增长率。

2.修正指标

(1)财务效益状况:

①资本保值增值率=扣除客观因素后的年末所有者权益÷年初所有者权益×100%

②主营业务利润率=主营业务利润÷主营业务收入净额×100%

③盈余现金保障倍数=经营现金净流量/净利润

④成本费用利润率=利润总额÷成本费用总额×100%

(2)资产营运状况:

①存货周转率(次)=主营业务成本÷平均存货余额

②应收账款周转率(次)=主营业务收入净额÷平均应收账款余额

③不良资产比率=年末不良资产总额÷年末资产总额×100%

(3)偿债能力状况:

①现金流动负债比率=经营现金净流量÷流动负债×100%

②速动比率=速动资产÷流动负债×100%

(4)发展能力状况:

①三年资本平均增长率=

②三年销售平均增长率=

③技术投入比率= ×100%

经典例题-42【多选题】根据我国《企业效绩评价操作细则(修订)》的规定,评价企业偿债能力状况的基本指标包括( )。

A.资本保值增值率

B.速动比率

C.已获利息倍数

D.总资产报酬率

E.资产负债率

『正确答案』CE

『答案解析』根据我国《企业效绩评价操作细则(修订)》的规定,反映偿债能力状况的基本指标有资产负债率和已获利息倍数。选项A是财务效益状况的修正指标,选项B是偿债能力状况的修正指标,选项D财务效益状况的基本指标。

编者推荐:

更多注册税务师信息请关注读书人网(http://www.reader8.net/)

注册税务师频道(http://www.reader8.net/exam/sws/)